- 融資関連

自己資金なしでも創業融資は受けられる?注意点を解説

これまで借り入れをしたことが無い方は、融資を受けることに抵抗を感じるかもしれません。

また、設備や仕入れが必要な場合、自己資金だけでは資金が不足する可能性があります。

そこで今回の記事では、自己資金が少ない状態でも創業融資を受けやすくする方法や、利用できる融資制度、注意点などを解説します。

関連記事:仙台市で創業融資を考えている方は「仙台創業融資支援センター」を活用しよう!

Contents

「自己資金」の考え方について

自己資金とは、個人や企業が自ら所有する資産や資金を指す言葉です。これは、借り入れたり他からの支援を受けずに所有している資金や資産を指します。まずは、自己資金として認められるものを紹介します。

自己資金として認められるもの

自己資金として認められるものは、以下のようなものがあります。

退職金や生命保険の解約金

退職金や生命保険契約を解約した際に支払われる解約金は、自己資金として扱われます。

相続によって得た資金

親族からの遺産相続によって得られる資産や資金は、自己資金として活用できます。

不動産や所有物の売却資金

自己所有の不動産を売却して得た収益も自己資金として認められます。また、不動産を所有している場合は売却しなくても不動産を担保にして創業融資を受けることが可能となります。

他にも、自己所有している持ち物(例: 車、家具、宝石など)や株などの有価証券を売却して得た資金も自己資金として利用できます。

第三者割当増資

株式会社の場合、新株を発行して第三者に割り当てることで資金調達が可能です。第三者割当増資によって得られる資金も自己資金として利用できます。ですが、第三者が経営に介入することになりますので、どれだけの割合で増資するかは慎重に決定する必要があります。

自己資金として認められないもの

自己資金として認められないものとして、他の金融機関からの借入金が挙げられます。金融機関から借り入れた資金は、借金として扱われるので自己資金とはみなされません。これは借り入れた資金を返済しなければならないためです。

同様に、親族や知人からの借入金も自己資金としては認められません。親族や知人からの借り入れも、金融機関からの借入のように借金として扱われます。このように、返済が必要な資金についてはこれらの資金は自己資金とは見なされないため注意してください。

自己資金を増やすための方法

自己資金を増やすためには、先述した自己資金と見なされる資金を集めるしかありません。後ほど紹介しますが、自己資金がない状況の創業融資は金利が高い場合や融資額が少ない場合があるため、少しでも多くの自己資金を用意することが重要です。

例えば、不動産などの資産を売却したり、生命保険を解約することで自己資金とすることが可能です。また定年退職後に起業するのであれば退職金や相続した資産を自己資金として活用できます。

とはいえ、上記のような資産がないという人が多いのも事実です。

以下に、自己資金がない(少ない)人が創業融資を受けるポイントをまとめます。

自己資金なしで創業融資を受けるポイント

自己資金なしで創業融資を受けるにはどのようなポイントがあるのでしょうか。それぞれのポイントごとに解説していきます。

収益性があることが伝わる事業計画書を作成する

自己資金なしで創業融資を受けるためには、融資を依頼する際の事業計画書づくりが重要です。収益性があり、融資の回収の見込みがあると判断されれば創業融資を受けることができるので、事業計画作りは特に注力しましょう。事業計画書を作成する際のポイントは以下の通りです。

市場分析とニーズの明確化

市場のニーズやトレンド、競合状況を詳細に分析し、自社の製品やサービスがどのような需要に応えているかを明確にします。また、顧客層やターゲット市場を具体的に特定し、それに基づいてビジネスの位置付けを明確化します。

収益モデルの提示

収益を生み出す具体的な仕組みや収益モデルを明示しましょう。売上予測や価格設定、利益率などの数値を具体的に提示し、ビジネスの収益性を裏付けます。

財務プランの詳細化

資金の必要性や使途を具体的に明示し、資金調達の必要性を説明します。収益予測やキャッシュフロー計画、返済計画などの財務プランを詳細に示し、融資を受けた場合の返済能力を示します。

競争優位性の強調

自社の製品やサービスの競争優位性や差別化ポイントを明確に強調します。独自の特長や強みをアピールし、市場での競争力を訴求します。

リスクと対策の明確化

リスク要因やその対策を明確に示し、リスクに対する準備や対応策を示します。融資を受ける側として、リスクに対する適切な管理策を示すことが信頼性を高めます。

熱意と実現可能性のアピール

計画を実現するための熱意や意欲をアピールし、創業者や経営陣の経験や能力、実行力を示します。また、計画の実現可能性を裏付けるために、リアルな目標設定や計画の具体性を示します。

以上のポイントを考慮し、事業計画書を作成することで、収益性があるビジネスとそのポテンシャルを融資提供者に伝えることができます。

関連記事:融資を通しやすい事業計画書の書き方とは?ポイントなどを紹介

これまでに経験がある分野で創業する

自己資金なしで創業融資を受けるためには、これまでに経験がある分野で創業することが有効です。

当然のことですが、過去の経験や専門知識を活かして、自分の得意な分野でビジネスを立ち上げることで、成功する可能性が高まります。業界や市場に精通していることは、融資提供者にとっても信頼性が高まる要因です。

また過去の実績や人脈を活用することで、資金調達やビジネス展開のサポートを受けやすくなります。全く新規の分野での起業にはリスクが伴いますが、これまで経験や実績のある分野であればある程度の業績も見込めるため、事業計画が立てやすくなります。

日本政策金融公庫「新創業融資制度」の融資条件を満たす

日本政策金融公庫の「新創業融資制度」を利用すると、自己資金なしでも融資を受けられる可能性があります。創業融資を受ける場合のポイントは以下のとおりです。

☆創業期間の条件をクリアする

新創業融資制度では、創業してから3年以内の未経営者を対象としています。これは、創業者がまだ経営経験が浅い場合でも融資の対象となることを意味します。

☆事業計画書を提示する

融資申請時には、事業計画書を提出する必要があります。この計画書には、事業の概要や目標、収益性の見込み、財務計画などが詳細に記載されている必要があります。

☆担保や保証人を用意する

必要に応じて、融資の担保や保証人を提供する必要があります。担保や保証人の提供によって、融資の審査がスムーズに進むことが期待されます。担保や保証人が用意できない場合には、後述する信用保証協会の融資制度を利用しましょう。

☆返済計画を作成する

返済計画の提出融資を受ける際には、返済計画を提出する必要があります。これには、融資を返済するための資金計画や返済期間などが含まれます。

これらの条件を満たすことで、日本政策金融公庫の新創業融資制度を活用して、自己資金なしで創業融資を受けることが可能です。ただし、融資の審査は厳格に行われるため、十分な準備と計画が必要です。

信用保証協会の信用保証制度を利用する

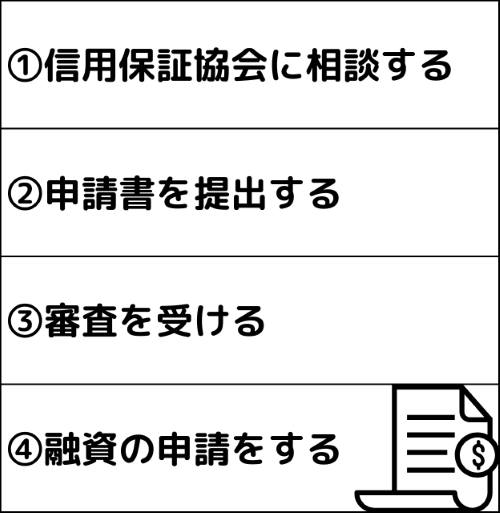

自己資金なしで創業融資を受けるためには、銀行などの金融機関で信用保証協会の利用を求められます。信用保証制度とは、保証人がいない状態で金融機関から借入を行う場合に公的な保証人となる制度です。自己資金がない場合の融資は信用保証協会の利用を求められるため、利用の流れを押さえておきましょう。

①信用保証協会に相談する

まず、信用保証協会に相談し、自己資金なしで融資を受けるための信用保証制度について情報を収集します。信用保証協会のウェブサイトや窓口で、制度や対象となる条件、必要な手続きについて確認することができます。

②申請書を提出する

信用保証制度を利用するためには、申請書を提出する必要があります。申請書には、事業計画や収益見込み、資金用途などの情報が含まれることが一般的です。

③審査を受ける

信用保証協会は、提出された申請書やビジネスプランを審査し、融資のリスクを評価します。審査が通過すると、信用保証協会が融資の一部または全額を保証することがあります。これにより、融資を提供する金融機関のリスクが軽減され、自己資金なしでも融資を受けることが可能となります。

④融資の申請をする

信用保証が取得された後、信用保証協会が提携している金融機関から融資を申請します。信用保証制度により、金融機関はリスクが軽減された状態で融資を行うことができます。

以上の手順を踏むことで、自己資金なしで創業融資を受けるために信用保証協会の信用保証制度を利用することが可能です。ただし、申請や審査には一定の時間がかかる場合がありますので、余裕を持って準備することが重要です。

共同創業者を見つける

自己資金なしで創業融資を受けるためには、共同創業者を見つけることも選択肢に入れておきましょう。共同創業者との協力により、資金調達やビジネスの運営に関する負担を分担し、融資を受けやすくなる可能性があります。自分の周りの友人や家族、同僚、元同級生などのネットワークを活用して、共同創業者を探します。また、SNSやコミュニティなどを通じて、興味を持っている人や同じビジョンを持つ人を見つけることができます。

商工会や銀行などが主催するイベントやセミナーに参加し、他の起業家やビジネス志向の人と出会います。こうした場で共通の興味や目標を持つ人と出会い、共同創業者となる可能性もあるでしょう。

自己資金なしで創業融資を受ける注意点

自己資金なしで創業融資を受ける場合、財務計画の慎重な作成、リスクの認識と管理、返済計画の確立、信頼性の構築、多角的な資金調達の検討など、十分な準備と計画が求められます。しっかりとしたビジネス計画と信頼性の構築を通じて、融資提供者に自己資金の不足を補う信頼を与えることが重要です。

「見せ金」をすると違法になる

「見せ金」とは融資を受けるために虚偽の情報や書類を提出するなどして、実際にはない自己資金や収入を装うことを指します。「見せ金」を行うと、融資提供者や関係機関に対して信頼を損なうだけでなく、詐欺行為として刑事事件に発展する可能性もあります。

自己資金が不足する場合は、正当な手続きや資金調達方法を模索することが重要です。不正行為や詐欺行為は違法であり絶対に避けるべきです。

金利が高くなる

自己資金なしで創業融資を受ける場合、金利が高くなる可能性があります。これは、融資提供者がリスクを考慮して金利を設定するためです。これは、融資提供者がリスクを補償するための手段として金利を設定するためです。

しかし、創業者が十分なビジネス計画や収益性を示し、融資提供者に信頼を与えることができれば、金利を低く抑える交渉の余地もあります。また、複数の金融機関や融資を比較し、金利や条件を検討することも重要です。

融資額が少なくなる

自己資金がない場合、融資提供者は融資が回収できないリスクが高まると判断し、それに応じて融資額を少なく設定することがあります。これは、融資提供者がリスクを最小限に抑えるための措置なので、まずは少額の融資で実績を積み、徐々に融資額を増やしていきましょう。

自己資金は計画的に準備しよう

起業家にとって、創業から1〜2年目に借入を行うことは、会社の成長を促進する上で重要です。なぜなら、多くの個人事業主や中小企業が5年以内に廃業する中で、売上不足ではなく資金不足が主な理由となっているからです。

ビジネスにおいては支払いが先行し、資金が不足することが一般的です。支払いを遅らせると信用問題や次回の仕事に支障をきたす可能性があるため、しっかりと資金計画を立てていきましょう。

今回の記事では、自己資金が少ない人でも創業融資を受けるポイントを解説してきました。しかし、自己資金が少ない方は、融資を受けづらいのも事実です。自己資金の額で、これから始めようとする事業への熱量、計画性の有無も判断されます。

税理士法人プロゲートは、宮城・仙台エリアのお客様を中心に創業支援を行っております。日本政策金融公庫や民間金融機関との融資実績も豊富ですので、不安に感じられている方は一度ご相談ください。

関連記事:起業家必見!日本政策金融公庫で創業融資を受ける場合の必要書類を紹介

関連記事:日本政策金融公庫で創業融資を受ける場合の流れをプロセスごとに解説

関連記事:日本政策金融公庫から電話がかかってくるのはどんな時?対応の仕方や注意点を解説

関連記事:融資を受けるなら税理士に相談した方がいい?依頼するメリットを紹介

投稿日: 2024年3月18日 10:40 am

更新日: 2024年12月9日 8:41 am