- 融資関連

創業融資は個人事業主でも受けられる?おすすめの資金調達と融資の流れを解説

多くの個人事業主にとって、独立してすぐに直面する課題は資金調達です。ですが、創業融資という制度を活用すれば、事業開始時の運転資金の確保やビジネスをスムーズに進めやすくなります。創業融資には様々な種類がありますが、最大3,000万円までの無担保・無保証人融資や、金利が低く据置期間が長い制度融資など、多種多様な創業融資制度が存在します。

そこで今回の記事では、仙台市の創業支援で多くの実績がある弊社が、個人事業主でも受けられる創業融資の種類や融資までの流れ、融資を成功させるためのポイントについて解説していきます。

個人事業主でも受けられる創業融資

個人事業主として開業していれば、様々な創業融資を受けることが可能です。まずは個人で受けられる創業融資について解説していきましょう。

信用金庫や信用組合の個人事業主向け創業融資

信用金庫や信用組合は地域や業種に根差した金融機関として個人事業主向けの創業融資を提供しています。信用金庫の創業融資には、信用保証協会が保証するものと、直接融資するものがあります。信用保証協会が提供する融資は、中小企業や個人事業主向けに利用されます。信用保証協会の保証付き融資は信用金庫や他の金融機関でも利用可能で、創業計画書が必要ですがひな型が用意されており、初めての方でも利用しやすい点が特徴です。

信用金庫が行う創業融資は、保証なしで融資を受けられるものです。ただし、これには貸し倒れのリスクが伴いますので、比較的規模の大きい事業に利用される傾向があります。信用金庫は事業者の返済能力や資金状況を検討し、適切な提案を行います。

信用金庫と信用組合は似た呼称の金融機関ですが、それぞれ違いがあります。それは、信用金庫が信用金庫法に基づいて規制されているのに対し、信用組合は中小企業等協同組合法によって設立されている点です。利用者の呼び方も異なり、信用金庫では会員と呼ばれますが、信用組合では組合員と呼ばれます。

また、それぞれは利用できる範囲にも違いがあります。信用組合は通常、市町村単位で展開されますが、信用金庫は特定の地域や業種に限定される場合があります。業種に特化した信用組合も存在しており、特に業域信用組合と呼ばれます。特定の地域や業種で創業する場合は、地元の信用金庫や業種に対応している信用組合が利用可能です。

日本政策金融公庫が実施している創業融資

新創業融資制度は、日本政策金融公庫が提供している事業資金融資制度であり、最大3,000万円を限度額として無担保・無保証人で融資が受けられることが創業融資の特徴です。対象者は新規事業や創業2期目までの事業者であり、自己資金の10分の1以上が要件ですが、同業種で経験のある者や特定創業支援事業を受けた者は除外されます。

日本政策金融公庫の創業融資を利用するメリットは、迅速な融資と無担保・無保証人での利用が挙げられます。特に個人事業主や小規模企業にとっては、民間金融機関での融資が難しい場合でも利用できる点が大きなメリットと言えるでしょう。さらに、融資までの期間が1カ月〜1カ月半と短く、手続きが迅速に行える点も大きな利点です。

関連記事:日本政策金融公庫で創業融資を受ける場合の流れをプロセスごとに解説

関連記事:起業家必見!日本政策金融公庫で創業融資を受ける場合の必要書類を紹介

地方自治体の創業融資

近年は、地方自治体が個人事業主をはじめとした起業家やスタートアップに対して創業支援を行うケースが増えてきました。地方自治体が起業家の支援に注力する理由は、「創業支援や企業誘致が地域経済に最も効果的である」という点です。新たな企業が地元に誕生すると、法人市民税をはじめとした税収が増加し、雇用機会が生まれ、これにより地域経済の活性化に貢献します。さらに、その企業が地域に定着すると、新たな企業が育成され、地域の発展につながります。同様に、地方自治体によっては融資だけでなく補助金を出しているケースもあります。移住を伴う起業であれば、移住に関する補助金が受けられるかもしれません。

一般的な地方自治体の創業融資制度は、低金利や無担保・無保証などが特徴です。これにより、創業資金の一部または全額の利子相当額が補助されます。次に、融資制度以外の支援についてです。地方自治体は地域の状況や課題を把握しており、起業家に対して適切な助言や支援を提供しています。起業塾やセミナー、個別相談などのプログラムがあります。

ただし、融資は確実に受けられるわけではなく、手続きに時間がかかる場合もあります。創業支援を受けることを目的に移住を検討している場合は、融資制度のある自治体に移ることを決断する前に、自治体が提供する個別相談などの支援を利用することをおすすめします。

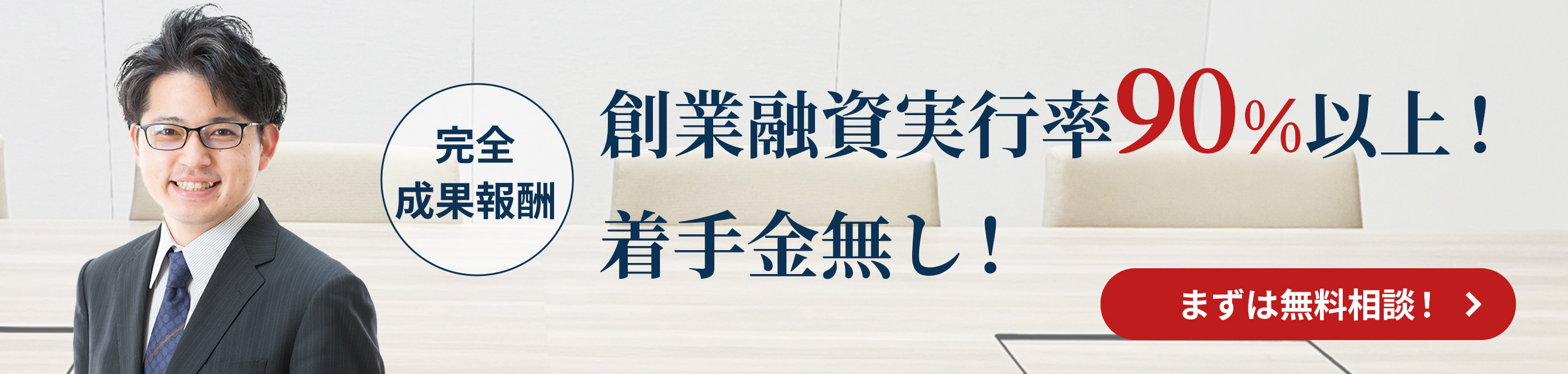

個人事業主が創業融資を受ける場合の流れ

続いて、個人事業主が創業融資を受ける場合の流れについて紹介していきます。

①自己資金を調達する

どのような創業融資を受けるかに関わらず、原則として自己資金がゼロの状態で創業支援を受けるのは簡単ではありません。また、日本政策金融公庫の新創業融資制度のように創業資金の10分の1以上の自己資金が融資の条件となるケースがあります。

例えば、1,000万円の創業資金が必要な場合、その10分の1である100万円は最低限用意しなければなりません。ただし、自己資金の9倍を必ず借りられるわけではなく、実際には自己資金の2~5倍程度の融資がほとんどです。創業融資に必要な金額を算出したら、その金額の1割程度の自己資金を用意できるように資金調達しておきましょう。

関連記事:自己資金なしでも創業融資は受けられる?注意点を解説

②どの創業融資を受けるかを決める

起業の準備が整ったら、どの創業融資を受けるかを検討します。

創業直後の資金調達方法としておすすめしたいのは、日本政策金融公庫と地方自治体の融資です。日本政策金融公庫は、創業を支援する機関ですので、創業融資を最も受けやすいといえるでしょう。特に注目すべきは「新創業融資制度」です。この制度は、個人事業主をはじめとした起業家、事業開始後に確定申告を2期分行っていない方を対象に、担保や保証人なしで融資を受けられるものです。

また、地方自治体の制度融資も選択肢に入れておきましょう。これは先ほど紹介したように都道府県や市区町村などが、起業直後の個人事業主や起業家を支援する制度です。通常では融資が難しいケースでも、自治体の紹介状があれば融資が可能になります。この制度を活用することで、低金利で長期間にわたって融資を受けることができるなど、多くのメリットがあります。

③必要書類を作成する

どの制度を利用して創業融資を受ける場合にも、「融資申込書」と「創業計画書」の作成が必要となります。融資申込書は申込者の基本情報や融資の詳細を記入する書類で、金融機関などの窓口やホームページから入手し、申し込みます。

「創業計画書」は 創業の動機や経営計画、資金調達方法などを詳細に記入する書類です。創業計画書の出来が融資の可否を左右すると言っても過言ではない重要な書類です。しっかりと作り込むようにしましょう。その他にも「月別収支計画書(資金繰り計画書)」や「見積書(設備資金が必要な場合)」などの提出が求められる場合がありますので、指定の書類を準備します。

④創業融資の申し込みをする

書類作成の目処がついたら、創業融資の申し込みを行いましょう。事前に必要書類を聞くなどで相談している場合は、そのまま担当者に創業融資の申し込みを行いましょう。多くの場合、創業融資を申し込むと面談を行うことになります。この際に面談に必要な必要書類を忘れずに聞いておき、面談までに準備しましょう。

どの制度を利用する場合も面談は約1時間で行われます。面談ではビジネスマナーに沿った服装を心がけましょう。自身の創業計画や業界動向についての理解、意気込みが評価されますので、自身の熱意や取り組みを伝えることが重要です。

⑤創業融資の審査を受ける

創業融資の審査は面談と提出された事業計画書を元に行われます。特別な事情がなければ、遠隔地の物件を担保にする場合を除き、面談や現地調査から最大でも1週間程度で結果が通知されます。融資にあたって不動産を担保にしている場合は審査担当者が実際の店舗や事業所、自宅など担保になる物件の確認のため訪問するケースもあります。

⑥創業融資が実行される

審査に合格し、創業融資が実行されると、借用証書などの書類が届きます。「借用証書」は融資が行われたことを証明する書類です。融資額に応じた収入印紙を貼り、借入人および連帯保証人(必要な場合)の署名と実印を押印します。必要書類を記入し、銀行口座で提出すると創業融資のお金が申込者の口座に振り込まれ、創業融資が完了します。

不動産担保を設定している場合、担保設定登記が完了してから融資金が振り込まれます。通常、この登記は司法書士によって行われますが、自己で行うことも可能です。ただし不備があればやり直す必要があり、その分融資が遅れるため注意が必要です。

個人事業主が創業融資を受ける3つのポイント

最後に、個人事業主が創業融資を受ける場合のポイントについて解説していきましょう。

自分の信用情報をチェックする

創業融資を受ける場合に重要なのは「信用情報を綺麗にしておく」ということです。信用情報は、過去の支払いに関する遅延や滞納に関する情報です。クレジットカードや消費者金融ローンなどの支払いの遅延や滞納だけでなく、債務整理や自己破産なども審査に影響を与えます。

お金を借りること自体は問題ありませんが、滞納や延滞を繰り返すと、信用情報に傷がつき、それが数年間残ります。信用情報に傷がつくと、融資の審査に通りにくくなります。自分の信用情報が気になる場合は、信用情報を管理している機関で情報照会を行うと安心です。

同様に、公共料金や税金の滞納には注意しましょう。公共料金や税金の滞納があると、日本政策金融公庫などの機関から融資を受けることが難しくなります。公共料金や税金は信用情報に記載されませんが、審査の際には提出される半年分の記帳がある通帳や、支払いの領収書が求められます。そのため、公共料金や税金の支払い状況は必ずチェックされます。

支払いが遅れている場合、審査で必ずしも不合格になるわけではありませんが、評価が低下する可能性があります。必ず滞納や支払いの遅延があればまとめて支払っておきましょう。

創業融資の際の審査ポイントを把握しておく

銀行での融資が難しい中小企業や小規模事業者、そして新規創業者にとって、信用金庫や信用組合、日本政策金融公庫は審査に通過しやすい傾向があります。ただし、審査基準が緩くなるわけではありません。審査を通過するためには、しっかりと準備を整えることが必要です。

そこで、融資審査を通過するための書類作成方法をご紹介しておきましょう。

1、事業計画書に現実的な内容を記載する

金融機関の審査では、事業計画書に具体的な内容を記載することが重要です。具体的な事業内容や取引可能な取引先一覧など、現実的な情報を提供してください。融資の申し込みには事業計画書の提出が必要ですが、内容が妥当かどうかが審査のポイントです。特に創業時には、事業の具体性を示すことが重要です。

2、資金用途を明確にする

資金用途をはっきりさせることも重要です。資金用途が明確でないと、審査に通らないか、融資額が減額される可能性があります。資金用途を明確にし、それを証明する書類を用意しましょう。不動産の購入や設備投資など高額な投資を行う場合には見積書の提出が求められるため、事前に用意しておくことも重要です。

3、説得力のある資金計画を立てる

当然ですが、金融機関は事業者からの返済を前提に融資を行います。ですから、返済見込みのある事業でなければ融資は行いません。したがって、明確な資金計画を立てることが必要です。創業後の売上や経費、資金の流れを明確にし、説得力のある資金計画を提出しましょう。

ビジネスを行う分野での事業経験をアピールする

創業融資を受ける際は、申込者本人が今後始めようとしている事業と同じ業界経験を持っているかどうかが審査されます。例えば、日本政策金融公庫の「新創業融資制度」では、融資を申請する際には、6年以上の業種経験が求められます。

創業融資を申し込むことは、特定の業種に特化した事業を立ち上げることを意味し、その分野での経験が重要とされます。融資を判断する側にとっても、申請者が業種に精通しているかどうかを知ることは重要です。事業を軌道に乗せ、返済可能かどうかが最も懸念される点です。6年以上の経験がなくても、業種経験を理解してもらい、融資が成立する可能性はあります。未経験の場合でも、アルバイトなどで半年から1年程度の経験を積んでから申し込むことが重要です。

業界経験がなく、経験を積む時間的な猶予がない場合には、業界経験以外のアピールが必要です。未経験でも、事業を支援してくれる人がいれば創業融資を成功させる可能性が高まります。例えば、英会話スクールを開業するが業界未経験の場合、配偶者が外国人で英会話スクールに勤務し、その生徒があなたのスクールに移ることを確約するという場合、融資の成功率は高まります。

自分自身に人脈がない場合は、配偶者や親、兄弟などから始めて徐々に広げていきましょう。人脈はネット上でも構築できますが、突然ビジネスの話を持ち出すのではなく、まずは会って関心を示し、少しずつ関係を深めることが重要です。

業界未経験者が創業融資を受けるのは難しいかもしれませんが、経験だけでなく人脈や資金、計画、情熱などが揃っていれば可能性は広がります。融資を受けるためには、これらのポイントを押さえて準備しましょう。

融資実行率90%以上のプロゲートへご相談!

創業融資は、個人事業主が事業のスタートを切るために重要なことであり、最初に越えるべきハードルといえるでしょう。近年は様々な金融機関だけでなく地方自治体も個人事業主や起業家をサポートしており、無担保・無保証人融資や、金利が低く据置期間が長い制度融資など、自分に合った融資制度を選択することが重要です。融資申し込みの流れは、自己資金調達、融資制度選択、書類作成、申し込み、審査、実行となります。審査通過率を高めるためには、自己資金の準備、創業分野での経験、信用情報の管理、公共料金の滞納防止などがポイントです。今回の記事でご紹介したこれらのステップを自分だけで乗り越えようとするのは相当な労力が必要となりますので、ぜひ税理士などの専門家のサポートを受けながら進めていくことをおすすめします。

税理士法人プロゲートは創業支援のプロフェッショナルとして、個人事業主の皆様の創業融資の実行をはじめとした資金調達、税務などをサポートしています。創業融資についてお悩みの場合には、ぜひお気軽にご相談ください。

関連記事:銀行から創業融資を受けられる?創業融資が可能な金融機関を紹介

投稿日: 2024年4月15日 9:55 am

更新日: 2024年10月21日 1:12 pm