- 会社設立

サラリーマンが在籍中に会社設立するメリットやリスクを解説

「副業から始めてゆくゆくは自分の会社を設立したい!」「収益が大きくなってきたから、法人化して節税したい」という考えを持つ方は多いです。副業での会社設立は将来の脱サラの基盤作りや、第二の収益の柱として活用したり、節税効果を受けられるなどのメリットが存在します。一方で、会社設立には時間やリソースの負担がかかります。

そこで今回の記事では、副業しているサラリーマンが勤務しながら法人化する場合のメリットやリスク、会社設立に適したタイミング、流れを解説していきます。

関連記事:仙台市|会社設立をするなら専門家に依頼するべき?失敗しない方法や創業サポートについて

Contents

サラリーマンも会社設立できるがリスクもある

副業をしているサラリーマンが会社を設立することは可能ですが、その際にはリスクも考慮する必要があります。どんなリスクがあるのかみていきましょう。

副業サラリーマンでも会社設立は可能

まず結論として、副業をしているサラリーマンでも会社を設立することは可能です。会社法上、どこかの法人に雇用されているかどうかに関わらず、年齢や破産経験の有無など一定の条件をクリアしている人であれば取締役に就任できるため、自分で会社設立を行うことが可能です。従って、法律的に副業しているサラリーマンが会社設立することは何ら問題がないといえます。

副業をしているサラリーマンが会社設立する場合、基本的に一般の会社設立と同様の手続きや条件が適用されるため、主に以下のような内容に注意する必要があります。

1.、雇用先との雇用契約や就業規則の確認

サラリーマンとしての雇用先との雇用契約や就業規則に定められている条件や制約を確認し、会社設立によって雇用先とのトラブルが生じないかを確認しておきましょう。後述するとおり、雇用契約や就業規則で「副業禁止」やそれに準ずる項目があり、雇用契約や就業規則を無視して会社設立し、副業が発覚した場合にはペナルティが下される場合があります。

2、本業とのバランス

サラリーマンとしての業務と会社経営の間に競合が生じないように注意する必要があります。特にバランスを取らなければならないのが時間配分で、会社の就業時間以外でビジネスが回るようにバランスを取れるかどうかが重要です。また、副業が認められている会社でも「競業忌避義務(所属している会社と同業種や競合になる会社を設立しない)」が定められている場合には設立する業種を検討する必要があります。

3、将来的なビジョンと経営体制の構築

会社は設立時だけでなく維持にもコストがかかります。例え売上がゼロや赤字の会社でも法人住民税が発生します。会社を設立したものの本業が忙しくなり、副業ができなくてもコストを投入し続けなければならなくなるため、将来的なビジョンを立てて長期的に経営できる目処を立てておく必要があるでしょう。

これらの検討条件を満たし、適切な手続きを踏むことで、副業をしているサラリーマンでも会社設立が可能です。また、副業をしていても家族が社長に就任して対外的に家族が経営しているという体制が取れるのであれば、副業禁止の会社でも会社設立は可能です。

会社設立がバレると処分されるリスクも

雇用契約や就業規則で副業禁止が定められている会社で働いている場合、会社設立がバレることは大きなリスクです。具体的には雇用契約違反・就業規則違反になるため、懲戒処分や、最悪の場合は解雇されるリスクがあります。懲戒処分の場合は違反の内容に照らし合わせて「戒告」「減給」「停職」「懲戒解雇」のいずれかの処分が行われるでしょう。会社が定めているルールに違反している以上、雇用者や上司からの信頼を失い、職場内での評判や信頼性が低下する可能性があります。

さらに気をつけなければならないのは、所属している会社と同じ業種で会社を設立し、これがバレた場合のリスクです。副業によって会社の業務や機密情報を漏洩していると見なされる可能性があり、会社の利益や業績に悪影響を与えることがあります。このように判断されてしまうと契約違反や職務権限の濫用などとして法的措置を取る可能性があります。これには損害賠償請求や法的手続きの開始などが含まれます。

これらのリスクを避けるためには、会社の規則や契約条件をよく理解し、会社設立などの副業を行う際には事前に対策を行い、適切な承認を得ることが重要です。

副業サラリーマンが会社設立するメリット

副業をしているサラリーマンが会社設立することには、多くのメリットがあります。それぞれのメリットを紹介していきましょう。

①幅広い科目で経費が認められるようになる

会計上、個人として認められている経費の科目は少ないですが、会社を設立することでビジネスに関連する支出の多くが経費として認められるようになります。

- 事務所の賃貸料

- 電気、水道、インターネットなどの公共料金

- パソコン、プリンター、オフィス家具などの購入費用

- 会議やセミナーへの参加費用

- 広告宣伝費用

- 旅費交通費やビジネスで使用する車両の購入、維持費用

- 事業に必要な資材や消耗品の購入費用

これらの経費は、会社の事業活動に直接関連しているものであれば、通常は会社の費用として認められます。これにより、経費をしっかりと計上することで税務上のメリットを享受することが可能になります。ただし、プライベートでの支出は経費として認められませんので、公私の区別をしっかりつけましょう。

②決算月を自分で決められる

会社を設立すると、経営者が決算月を自由に設定できるようになります。つまり、会社の決算期間を自分のビジネスの状況や税務上のメリットに合わせて調整することができるということです。副業を個人事業として行っている場合には一律で12月末締め、3月に確定申告の期限が定められています。本業で3月末決算の会社で働いていると、本業の繁忙期と副業の繁忙期が重なり、本業にも副業にも悪影響となるリスクがあります。

このような場合に会社を設立すると、副業の決算期をズラすことで本業の繁忙期と副業の繁忙期を分散させることができ、本業と副業のバランスを取れるようになります。副業とはいえビジネスをしていると決算作業は大変なので、本業の会社の繁忙期とズラせるのはメリットといえるでしょう。

③家族に役員報酬を支払うことで給与所得控除が受けられる

会社を設立すると家族を取締役にして役員報酬を支払うことができるようになります。具体的には、家族に支払った役員報酬は、家族の給与として計上され、その分だけ所得税がかかります。家族の所得税率が割安な場合、所得を家族に分配することで税負担を軽減できます。

また、会社から家族に支払った役員報酬は、会社の経費として計上され、法人税の対象となる利益が減少します。また、役員報酬は給与所得控除の適用対象になります。これにより、会社の法人税負担が軽減されることになります。

さらに、家族を役員として参加させることで、本業が忙しくなった場合に対応してくれる人材を育成したり、将来的な事業の継承や発展に役立つ人材を育成したりできるようになるでしょう。

④「副業」という肩書より社会的信用度が高まる

業界によっては副業や個人事業よりも会社を設立して代表取締役という肩書きで活動する方が社会的信用度が高まり、副業のビジネスを展開しやすくなるというメリットがあります。

一般的に会社を設立することは、個人が独自のビジネスを立ち上げ、経営する能力やリーダーシップを示すものと見なされます。これにより、クライアントからの信頼や尊敬を得やすくなります。また、会社経営は、ビジネスにおける経験や実績を証明する手段となります。これは、将来的なキャリアやビジネスの展開において信頼を高める上で有利です。

さらに、会社経営者として活動することで、経営者だけが参加できるビジネスコミュニティへの参加や業界団体への加入、業界内でのネットワークが拡大し、他の専門家やビジネスパートナーとの関係を築きやすくなります。起業してからわかることですが、世の中には様々な経営者向けの団体があり、そのような団体に参加することで顧客を拡大できるチャンスが拡大します。

これらの要素は、会社経営者としての信用度を高める効果があります。

⑤融資や補助金・助成金を活用しやすくなる

副業でビジネスを行う場合、会社設立は銀行からの融資や補助金の獲得を容易にするメリットがあります。個人事業主と比較すると、法人格を持つ会社は信頼性が高く、銀行や投資家からの信用を得やすい傾向があります。なぜなら、会社は法的に独立した実体であり、ビジネスに関するリスクを個人と会社とで分離することができるからです。

会社は将来の成長や事業拡大の可能性が高く評価される傾向があります。このような信頼性と将来性は、銀行からの融資や補助金の審査においてプラスの要因となります。さらに、会社は資金調達手段も多様であり、株式や社債の発行、投資家との連携などが可能です。したがって、ビジネスの拡大や成長を見据えた場合、会社設立は銀行からの融資や補助金の獲得を円滑にする重要なステップと言えます。

また、国や地方自治体は経済活動の活性化や地域振興を目的として、多くの補助金や助成金を提供しています。こうした補助金は、新規事業の立ち上げや成長支援、特定の業界や地域の活性化など、様々な目的で用意されています。法人は個人事業主よりも信頼性が高く、ビジネスの長期的な持続性や成長性が高く評価されることがあります。そのため、補助金を提供する側から見れば、法人に補助金を投入することで、地域経済や産業の発展に寄与しやすいという期待があります。また、会社は法的な枠組みを持つため、補助金の利用や管理が個人よりも透明性が高いので、使途の証明がしやすいのが特徴です。そのため、政府や地方自治体が補助金の審査を行う際には、法人化したビジネスに対して補助金を支給する傾向があります。このように、会社設立は資金調達や補助金の獲得において有利に働くケースが多いため、大きなメリットといえます。

関連記事:日本政策金融公庫で創業融資を受ける場合の流れをプロセスごとに解説

サラリーマンが会社設立するタイミングは?

副業をしているサラリーマンが会社設立するとメリットを受けやすいタイミングがいくつかあります。具体的には以下のようなタイミングでの会社設立をおすすめします。

年間の売上が1,000万円以上になったタイミング

売上が年間1,000万円以上になったタイミングは会社設立を検討している方にとって最も適しているタイミングです。課税売上が年間1,000万円以上を超えると消費税の納税義務が発生します。それまで免税事業者として消費税免税のメリットを受けていた場合でも、課税売上が年間1,000万円を超えると免税のメリットがなくなるため、会社設立した方が税金やビジネスの拡大などの面でのメリットが大きくなります。特にインボイスが導入されてからは、個人事業主のままでいる必要性が薄れていることから、このタイミングで会社設立を検討するのが良いでしょう。

副業で年間500万円以上の利益が出たタイミング

個人事業主の場合、利益が年間500万円を超えると、青色申告をしていても個人事業主としての税額が法人よりも税額が高くなります。従って、会社設立せずに個人事業主のままでいる方が税額の面からのデメリットが大きくなります。これに加えて、会社の方が経費の幅が広がることから、会社設立した方が節税効果を高めることができるでしょう。法人を設立する際には初期費用や税務の手続きにかかるコストや労力が発生しますので、法人を設立するかどうか迷っている場合は、税理士などの専門家に相談し、ポイントを理解しながら進めていきましょう。

家族が社長になってくれるタイミング

副業している本人ではなく、家族が社長として就任してくれるタイミングも会社設立に適しています。その理由は、副業禁止の会社でも家族が経営者になれば副業のビジネスに関する課税が本人ではなく家族に対して行われます。

副業禁止の会社で副業がバレるのにはいくつかの理由があります。第一の理由は、勤め先が住民税の特別徴収を行っている場合が挙げられます。特別徴収とは、従業員の住民税を勤務先が代わりに引いて、市区町村に納付することです。給与明細に「住民税」という項目があれば、勤務先が特別徴収を行っていることがわかります。この年の住民税は前年の収入に基づいて決定されます。副業の収入が急に増えると、本人の勤務先の支払う給与の割合を超えて住民税が増える可能性があり、経理担当者に異変を感じさせるかもしれません。

また、勤務先と自分で設立した会社の両方で健康保険などの社会保険に加入している場合、年金事務所に「二以上事業所勤務届」を提出する必要があります。これが勤務先に伝わると、副業がバレる可能性があります。さらに副業の会社の取締役であれば、その情報が公開されることがあります。法務局の登記情報や副業の会社のホームページ情報などで名前が公開される可能性があります。

これらのリスクは、家族の誰かが社長になることで解消されます。住民税の特別徴収も、社会保険や登記の名義も家族名義になれば、ここから副業が会社に発覚するリスクはかなり下がります。従って、家族が社長になってくれる場合も会社設立に適したタイミングといえます。

関連記事:個人事業主が法人化するベストタイミングは?メリット・デメリットについて解説

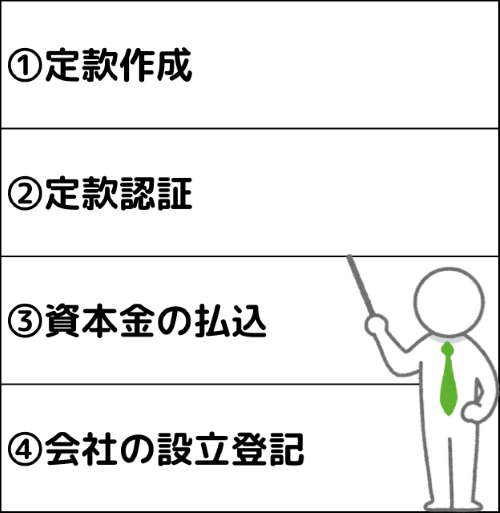

サラリーマンが会社設立する場合の流れ

サラリーマンが会社設立する際の流れは以下のようなプロセスで進めていきます。

会社設立の流れ①定款作成

会社設立をする場合、まず最初に行うのが定款の作成です。定款には、法人の名称や事業内容、取締役の構成、決算月など法人としての基本的な事項が記載されるため、会社設立が初めての場合には、「絶対的記載事項」に沿って会社の組織を決定していくとスムーズです。

絶対的記載事項の内容は以下のとおりです。

1、商号(会社の名前。個人事業主でいう屋号に該当)

2、事業目的(どんな事業を行うのか)

3、本社所在地

4、資本金額

5、発起人(会社設立者)の氏名と住所

また、これ以外にも

6、株主総会の開催規定

7、役員報酬に関する事項

8、配当金に関する事項

などの事項を記入していく必要があります。定款作成は法律で定められた記載事項が載っていないと次に紹介する定款認証を受けられず、会社設立できないため専門家に相談してみても良いでしょう。

定款認証は、定款を公証人や法務局などの機関に提出して、その内容が法的に適切であることを確認し、認証を受ける手続きです。定款認証を受けた後、会社設立の次の手続きに進むことができます。

会社設立の流れ②定款認証

定款認証は、作成した定款を「公証人」という人にチェックしてもらい、法的に成立する定款かどうかを認証してもらうプロセスを指します。定款認証では作成した定款の内容が登記のために必要な定款としての条件を満たしているかをチェックしてくれます。定款の内容に問題がある場合は公証人から指摘が入るので、指摘の内容を修正します。

しかし、定款認証に提出する定款は会社を設立する際の発起人全員の実印が必要ですので、何度も指摘が入るとその度に発起人全員の押印を集める必要があるため、非常に手間です。定款認証は会社設立の上での最初のチェックポイントともいえるため、しっかりと必要書類を準備して臨みましょう。

会社設立の流れ③資本金の払込

定款認証が完了すると、次は資本金の払込に移ります。資本金の払込は、株主や出資者が自己の資金を会社に対して出資することを意味します。株式会社の場合は出資額が取得株式の数に比例し、最も多く出資した人が実質的に経営権を握ります。

副業から会社を設立する場合には自分一人、もしくは家族を発起人として設立するケースが多いため、誰がいくら出資するかを、経営権とのバランスを考慮しながら進めていきましょう。資本金の払込は、会社設立手続きの中でも重要なプロセスで、支払いが完了すると会社設立の2つ目のステップが完了します。

関連記事:会社設立時の「見せ金」はNG!正しい資本金の計上方法を解説

会社設立の流れ④会社の設立登記

定款認証と資本金の払込が完了したら、いよいよ会社の登記に移ります。登記とは、会社が成立したことを法的に裏付け、社会に公表するための重要な手続きです。設立登記をすることで社会的に会社を名乗ることができるようになります。

設立登記の際には以下の書類を作成し、会社設立地を管轄している法務局に提出します。

1、設立登記申請書

会社の名称、本社の所在地、登録免許税の金額、添付する書類のリストなどを記入した書類。法務局のホームページからダウンロード可能です。

2、登録免許税納付用台紙

登録免許税の納付に使用する用紙で、必要な額の収入印紙を貼付して提出します。株式会社では、資本金の0.7%が登録免許税となりますが、15万円未満の場合は一律15万円です。

3、定款の謄本

公証人から認証を受けた定款を提出します。

4、発起人の同意書(発起人決定書、発起人会議事録)

会社の名称、事業目的、本社所在地などを決定したことを示す書類です。

5、代表取締役及び取締役の就任承諾書

代表取締役および取締役がその役職に就任することを承諾する書類。取締役が複数いる場合、それぞれについて必要です。

6、監査役の就任承諾書

監査役がその役職に就任することを承諾する書類。監査役が不要な場合は提出不要です。

7、取締役の印鑑証明書

取締役の印鑑証明書で、有効期限内のもの。取締役が複数いる場合は全員分、取締役会を設置している場合は代表取締役のみ必要です。

8、出資金(資本金)の払込証明書

定款に記載された資本金が指定の銀行口座に振り込まれたことを証明する書類です。

9、印鑑届出書

会社の実印を届け出るための書類。法人登記には必須ではありませんが、通常は登記申請時に提出されます。

登記が完了すると、会社は法的に設立されたものとみなされます。設立登記が完了すると、登記簿謄本が発行され、会社が法人としての地位を獲得します。他にも税務署や役所への会社設立に伴う書類の提出も必要です。これらが済めば会社は法的に成立し、責任や権利を持つことになります。

関連記事:【会社設立を考えている方!】株式会社と合同会社って何が違う?メリット・デメリットを比較

設立後の維持費や運営も考えよう

ここまで記載したように、サラリーマンが副業で会社設立する場合、メリットも数多くある一方でリスクも存在します。個人事業主と会社の違いを理解し、現在働いている会社の就業規則や会社設立後も経営が持続するかなどを考慮して検討する必要があるでしょう。また会社設立のプロセスは複雑なため、会社員として仕事をしながら副業を行い、さらに会社設立の手続きを行うのは大変な手間です。

税理士法人プロゲートでは、宮城県仙台市を中心に、会社設立に関する手続きや助言を行っております。安心して新たなステップに進むために、ぜひお気軽にご相談ください。

関連記事:会社設立は自分でする?専門家に依頼?費用と手続きについて解説

投稿日: 2024年4月8日 1:44 pm

更新日: 2025年1月14日 8:34 am