- 会社設立

会社設立時に発生する税金は?設立後についても解説

開業して会社を設立する時や設立した後は、さまざまな税金を納めていくことになります。会社設立の際にもまとまった費用が必要であるため、金銭的に大きな負担となることもあるでしょう。

これから会社経営をしていこうと考えられている方であれば、どのような税金がかかるのかを把握し、正しい知識を持ってあらかじめ準備や対策をしておく必要があります。

本記事では、はじめて会社設立をされる方に向けて、設立する際にかかる税金とその対策についてご紹介していきます。是非、こちらの記事を参考にご覧ください。

Contents

会社を設立する際に発生する税金は?

会社設立の際には、定款の印紙税と登録免許税といわれる2種類の税金を納める必要があります。下記にそれぞれ説明していきます。

1,定款の印紙税

会社設立をするためには「定款」が必要です。定款とは、会社の基本的なルールや取り決めのようなことを意味します。定款を書面で作成した場合、印紙税法上、課税文書として扱われるため、4万円の印紙税が必要になります。しかし、この印紙税は書面で作成した場合のみに課税されるため、行政書士などの専門家に依頼して電子定款を作成した場合、印紙税を支払う必要はありません。

2,登録免許税

会社を設立した際には必ず会社設立登記をしなければなりません。その際、法務局での登記手続きで課税されるのが「登録免許税」です。この登録免許税は、設立する会社の形態によって違いがあります。

15万円もしくは資本金の0.7%のどちらか大きい方

・合同会社の場合

6万円もしくは資本金の0.7%のどちらか大きい方

会社設立後に発生する税金は?

会社を設立した後も税金は発生してきます。この税金の種類は、法人税・消費税・法人住民税・法人事業税・固定資産税・源泉所得税というものが挙げられます。それぞれの内容について一覧で解説していきます。

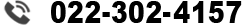

1,法人税

法人税とは、事業を営むことで得た利益に課税される税金のことです。個人事業主の場合で言う所得税の部分です。この法人税は、売上から原価や販促費などの費用を差し引いた所得に対して課税されます。

法人税の税率は、中小企業かそれ以外の企業かで変わります。資本金1億円以下の中小企業は、課税所得800万円以下だと15%となり、課税所得が800万円以上だと23.2%となります。また、中小企業以外の場合、課税所得は関係なく23.2%となります。

2,法人事業税

法人事業税とは、事業を営むことに対して都道府県が課税する税金のことです。事業内容によって納めるものの内容が変わってきます。税率についても、各都道府県により異なっていますので、会社の所在する自治体に確認する必要があります。

また、公共事業に関する所得に対しては課税対象ではありません。

3,法人住民税

法人住民税とは、会社がある自治体に納める税金で、個人で言う住民税と同じです。法人が公共サービスを受けるために課税されるもので、納税義務があります。法人住民税は均等割で算出された金額と法人税割で算出された金額を合計した金額を納める必要があります。法人住民税は、個人の住民税と同じように都道府県民税と市町村税の2つがあり、各自治体によって税率も異なるため、あらかじめ確認しておくとよいでしょう。

※上記で説明した法人税・法人事業税・法人住民税の3つをまとめて「法人税」と呼ばれることが多いです。

4,消費税

消費税は、法人が商品を購入したり、サービスを受けたり等の消費活動をした際に課税される税金のことです。こちらも個人で物を購入した際に納めている消費税と同様であると考えてよいです。ただし、要件に当てはまる場合、消費税が免除となります。その要件は下記のとおりです。

・2期前(基準期間)の課税売上高が1,000万円未満の場合:法人設立から2期目までは基準期間がありませんので、消費税が原則として2年間免除されます。但し、一定の場合は2期目から消費税が課税されることとなりますので、注意が必要です。

※2期目は以下のいずれかのケースに当てはまる場合、免税されます。

①資本金が1,000万円未満で、会社設立から6ヶ月間の課税売上が1,000万円以下

②資本金が1,000万円未満で、会社設立から6ヶ月間の給与支払額が1,000万円以下

※ただし、2023年10月より開始されたインボイス制度によって、適格請求書発行事業者は、基準期間における課税売上高にかかわらず、納税義務は免除されません。

国税庁|納税義務免除の特例

5,固定資産税

固定資産税とは、会社を設立した時に固定資産として登録されたものに対して課税される税金のことです。(主に建物、土地など)固定資産の計算方法は、固定資産の評価額に1.4%をかけた金額となります。固定資産の評価額は、市町村などの各自治体が算出し、年に4回に分けて支払います。また、地域によっては0.3%以下の都市計画税が課される場所もあります。

6,源泉徴収税

源泉徴収税とは、従業員の代わりに法人が国に納める所得税のことです。源泉徴収とは、従業員へ給与を支払う前に所得税を算出して差し引くことを言います。所得税を個人が一括で支払うとなれば負担が大きくなってしまうため、あらかじめ会社が給与から差し引いて納めることで負担を軽減することができます。

会社設立時や会社運営上の税金対策

前項でご紹介したように、法人にすることで発生する税金がいくつかあります。事業がうまくいき、所得が増えることで納める税金も増えてしまうため、節税を考える必要があるでしょう。そこで、ここでは税金対策をいくつかご紹介します。

役員報酬を計上することで節税

売上金額から費用を差し引きした金額が法人の所得となるので、費用を多く計上することで所得金額を抑えることができます。所得金額が低いと支払う税金も少なくなるので、税金対策となるでしょう。役員報酬は会社が報酬を支払うことになるため、費用として計上することができます。役員報酬は給与所得控除が適用されるので、所得税課税の時に給与所得控除分が差し引きされてから税率が課せられます。

法人の所得を抑えられる点と、役員報酬にすることで給与所得控除が適用される点で節税に繋がると言えるでしょう。

但し、役員報酬の額がいくらが最適なのかは状況によって異なりますので顧問税理士などの専門家に相談してみてください。

消費税の納税義務の免除による節税

前項で消費税について説明しましたが、1,000万円未満の資本金で会社を設立した場合には、一定の要件に該当する場合には、消費税は課税されません。

家族を役員にして所得を分散させ節税

配偶者や子供を役員にすることで節税することが可能です。家族が役員になることで、役員報酬を支払い、その分が費用として計上されるためです。役員になった家族にそのほかの収入がない場合、所得税も抑えることができます。所得が多くなればなるだけ所得税の税率も上がってしまうので、家族を役員にして所得を分散させ所得税率を抑えることで、節税ができます。但し、家族であっても役員として従事する必要があります。

退職金を支給し節税

会社に5年以上勤めた役員や従業員に対して退職金を支給した場合、退職金を支給することにより会社の所得が減るため、節税に繋がります。

また、税法上で退職金は退職所得となるため、退職所得控除が受けられます。これにより退職金に課せられる所得税も控除により節税することができます。

保険を活用することでの節税

保険に加入することでも節税をすることができます。

保険の商品によっては保険料の一部を損金処理することが可能です。費用にすることで会社の所得が減るため法人税を抑えることができます。しかし、解約返戻金のある保険では、解約時や満期時に課税されてしまうため、注意が必要です。そのため、解約返戻金を経営者や役員の退職金などに充てることで節税効果が高まるので、このような工夫をしている法人も少なくありません。

関連記事:会社設立のときにかかる費用は経費にできるの?その流れや仕訳方法について解説

注意すべき税金対策時のポイント

節税対策をいくつかご紹介しましたが、税金対策のことだけに着目し、会社設立を行うのは得策とは言えません。これから会社を設立しようと考えている方は、設立のタイミングに注意が必要です。では、会社を設立するのに適したタイミングはどんな時でしょうか。

納税義務が発生するようになった時

副業で事業活動をしている場合、課税売上高が1,000万円以上になり消費税の納税義務が発生した際は、会社を設立するタイミングとして最適です。個人事業主から法人にすることで売上がリセットされるので、消費税を納税する義務が生じた時点で会社設立することで、2年間の免税期間を得ることができます。しかし、資本金を1,000万円以上で会社を設立してしまうと、初年度より課税事業者として該当するため、資本金の設定には注意が必要です。

会社を設立することで節税ができたとしても、会社を設立したことで支出が多くなってしまえば本末転倒です。設立にかかる費用や会社を運営していく上でかかるコストを考慮して、会社を設立するかどうかの検討をしましょう。

関連記事:サラリーマンが在籍中に会社設立するメリットやリスクを解説

税金の支払いが滞った場合は?

税金の支払いが滞ってしまった場合、税務署から督促状が送られてきます。それでも期限までに対応せずに無視し続けていた場合、電話や書面などで催促の連絡が来ると同時に、身の回りの情報や資産についての調査をされます。催促を無視し続け滞納の期間が長くなると、預金や財産の差し押さえをされることになるので、滞納しないよう十分注意する必要があります。

また、差し押さえで失った財産のほかに、会社や個人の信用情報にも記録が残ってしまいます。社会的信用が下がることで、以降の融資を受けることができなくなるので、滞納することは会社にも個人にも大きなデメリットとなります。

会社設立前に税金を理解しよう

会社を設立する際や事業を行う上でかかる税金は少なくありません。納税義務の対象になるのかの条件や税率も、拠点としている自治体や業務形態によって異なる部分もあるため、あなたの会社はどれくらい課税されるのかを事前に把握しておくことが大切です。税金を滞納してしまうと会社にとってデメリットが大きいため、会社設立の前にどのような税金が存在するのかをしっかりと自分で理解しておくことで、そのようなリスクを避けることができるでしょう。

創業してすぐは、税金や会計について分からないことが多いでしょう。しかし、規模やタイミングによっては法人化することで得られるメリットも多くあります。

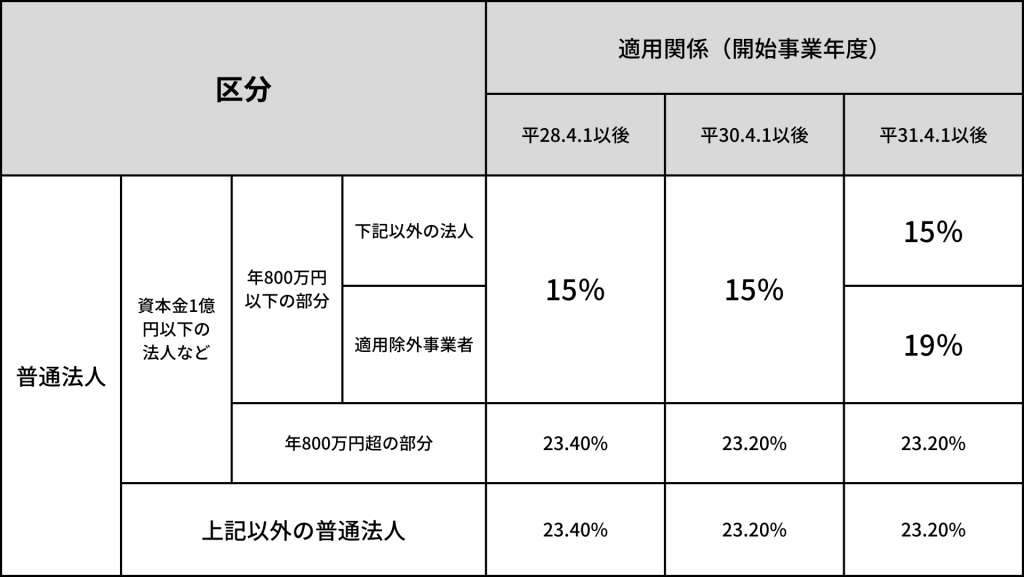

税理士法人プロゲートでは、仙台市を中心に200社以上の会社設立支援実績がございます。会社設立や税金に関してお悩みの方は、下記お問い合わせフォームよりお気軽にお問い合わせください。皆様のビジネスが成功するよう、税務全般のサポートをいたします。また、本記事の他にも経営者の皆様に役立つようなコラムを連載しておりますので、是非ほかの記事も併せてご覧になってください。

関連記事:【必見】起業の準備でやること12選!リスト化して紹介

関連記事:会社設立は税理士に相談すべき?費用や相談するメリットなどを紹介!

関連記事:会社設立は自分でする?専門家に依頼?費用と手続きについて解説

関連記事:会社設立時の「見せ金」はNG!正しい資本金の計上方法を解説

投稿日: 2024年7月22日 9:12 am

更新日: 2024年11月25日 10:55 am